家を買うにあたって必要な貯蓄や、お得な制度、ローンの返済方法まで。絶対押さえておきたいマイホームにまつわるお金の心得をラインナップ。

1.世間の「買いどき」と自分の「買いどき」はイコールではない

家の購入は、“物件価格”“税制優遇”“金利水準”“ライフプラン”という4つの要素を踏まえて検討しましょう。現在、物件価格は高騰していますが、金利は低く、お得な税制優遇もあります。物件価格だけで判断すると、“買いどき”とはいえませんが、「結婚・出産をしたから広い家が必要」「定年までにローンを返済したい」など、ライフプランが明確にあるのであれば、その人にとっては今が家を買うベストタイミングともいえます。

2.「売る・貸す」可能性があるなら、価値が下がりにくい家をチェック

転勤や異動で将来、家を売却したり、貸したりする可能性がある人は、“10年後も資産価値が維持できる物件選び"が重要です。特に、立地条件のよさはポイント。駅からの距離が徒歩10分以内の物件は、値くずれしにくいです。また、50㎡以上の広さで、街の住人層に合った住戸を選べば、買い手・貸し手が見つけやすいです。ほかにも、インフラが整備された街かどうかなども価値に直結します。

□電車の駅から家まで近い物件

□街の住人層に合った物件

□鉄道のアクセスが便利な物件

□街並みに魅力がある、住環境がよい物件

□管理が行き届いていて、古くさくない物件

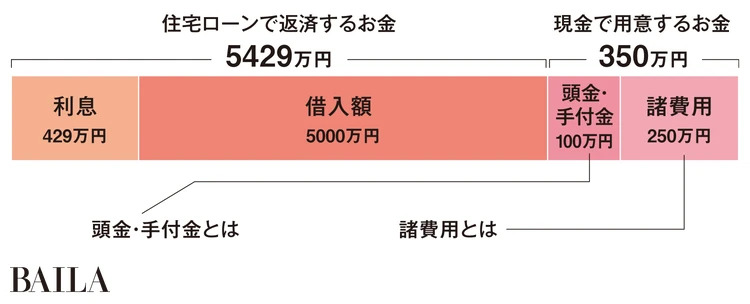

3.購入時は現金も必要!まずはいくら貯蓄があればいいか知る

家の購入には、“諸費用”と“頭金”を現金で用意する必要があります。諸費用は、新築マンションなら物件価格の約3〜5%、中古マンションや建売住宅など仲介業者から購入するなら約6〜8%が目安です。頭金は、ローン返済に不安があれば物件価格の約1〜2割を準備しておきましょう。近年は、融資条件として“頭金ゼロ”でも家が買えますが、おすすめはしません。また、予備費として、生活費の半年〜1年分も残しておくと安心。

例)5100万円の新築マンションを購入するとしたら…(金利1%、返済期間35年間)

諸費用とは

◦印紙税(1万~2万円)

◦登録免許税(10万~15万円)

◦司法書士報酬(10万~15万円)

◦不動産所得税(3万~15万円)

◦融資手数料(1万~5万円)

◦火災保険(10万~20万円)

◦ローン保証料(約60万円)

+仲介手数料(物件価格の3.3%+約6万円)

頭金・手付金とは

頭金とは、住宅購入代金のうち、現金で支払う金額のこと。手付金は、売買契約を交わすときに、買主が売主に渡す現金のこと。契約の成立を担保する目的のため、無事に契約が成立すれば、頭金に補塡される。

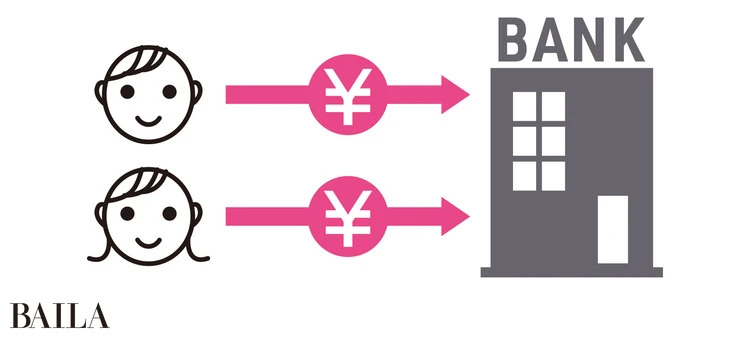

4.共働きの夫婦であればペアローンを検討してみて

夫婦で住宅ローンを借りる方法は、ペアローンと連帯債務型、連帯保証型の3つ。特に、夫婦どちらもが税制控除を受けられる、かつ、所有権を持てる前者二つがおすすめです。お互いに年収300万円以上の夫婦であれば、二本のローンでひとつの住宅を購入する“ペアローン”を検討する人が主流。住宅ローン契約者と連名で一本のローンを契約する“連帯債務型”もありますが、取り扱う金融機関が限られています。

[ペアローン]

【住宅ローン契約】両者が主債務者で、別々に返済する

【住宅ローン控除】それぞれに適用される

【事務手数料】二人分

【団体信用生命保険】両者加入が必須。片方が死亡した場合、死亡した人の返済だけが免除になる

【所有権】お互いにあり

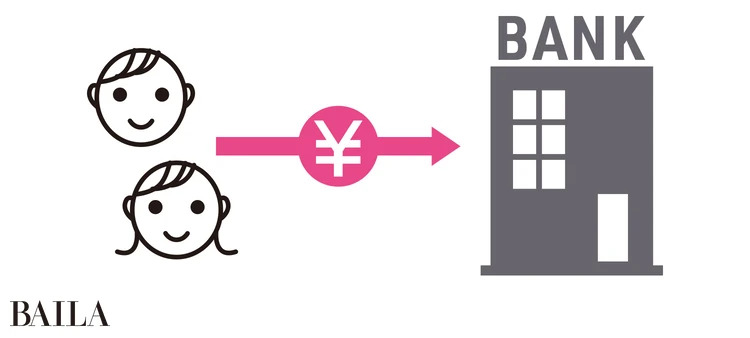

[連帯債務]

【住宅ローン契約】片方が主債務者、もう片方は連帯債務者に。それぞれが返済義務を負う

【住宅ローン控除】両者に適用される

【事務手数料】一人分

【団体信用生命保険】連生団信で一方の死亡時に全額が返済免除

【所有権】お互いにあり

5.購入後、毎月かかる費用をきちんと把握しておくべき!

ローンの返済額に加えて、マンションを購入した場合は、管理費と修繕積立費が毎月かかります。この金額は、住んでいる間に上がる場合も。ほかにも、年1回の固定資産税や都市計画税の支払いがあります。購入後のランニングコストは賃貸のように単純ではないので、あらかじめシミュレーションしましょう。

例)5100万円の物件(頭金100万円、金利1%、返済期間35年間)

①毎月の返済額→14.1万円

②毎月の維持費(管理費+修繕積立費)→約2万円

③固定資産税+都市計画税→月1万円相当

①+②+③=毎月約17.1万円

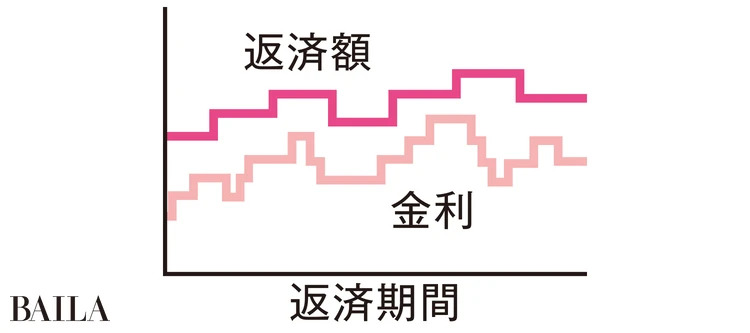

6.よく聞く金利って?種類を知っておこう

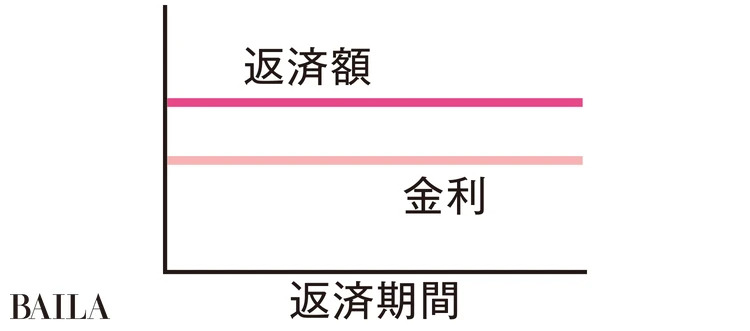

住宅ローンを契約するとき、まずは金利を選ぶ必要があります。金利は大別すると、借入期間中は金利が変わらない“固定型”と、経済情勢の変化で金利が変動する“変動型”の二つ。近年は、低金利時代のため変動型が人気ですが、貯蓄の少ない人には固定型がおすすめです。金利は毎月変わる上に、銀行によって金利額が異なるので比較検討を!

変動型

金利は半年ごとに、返済額は5年ごとに見直し。金利は低めに設定されているが、将来上昇する可能性が

(全期間)固定型

借入時に全期間の金利が固定される。金利水準が上昇しても、返済額は変わらない

7.家購入のタイミングで保険を見直すのがベスト

住宅購入には、「団体信用生命保険」と「火災保険」の加入が必須です。そのため現在加入中の保険に、団信と重複する保障がないか見直しましょう。また、ケガや病気で働けなくなったときの生活費の補塡といった、団信ではカバーできないリスクがあります。万が一のときに必要な保障額を把握して、足りない保障があれば加入しておくと安心です。

団体信用生命保険

ローン契約時に原則全員が加入する生命保険。返済者が、死亡もしくは高度障害になった際に、保険金で住宅ローンが完済されるため、残された家族は自宅に住み続けられる。

火災保険

基本的に、住宅ローンの借入先の銀行で火災保険に入るか、自身で契約して保険証券を銀行に提示することが必須。建物だけでなく、家財の火災保険への加入も忘れずに。

地震保険

地震・火山の噴火、またはこれらによる津波を原因とする火災・損壊・埋没・流出に備える保険。火災保険は、地震による火災、倒壊などは補償していないため加入を推奨。