住宅ローンは30年程度の長期にわたって返済していくのが一般的です。その間、予期せぬ事態によって返済計画が狂うこともめずらしくありません。この記事では、住宅ローンで破綻しないため、また予備軍にならないための予防策を紹介します。

住宅ローン破綻とは

住宅ローン破綻とは、住宅ローンの返済が困難になり、家計が成り立たなくなった状況のことをいいます。

住宅ローンの滞納が数ヶ月続き「返済不可能」とみなされると、担保となっている自宅は競売にかけられます。競売での取引価格は市場相場の50~70%程度です。売却代金だけでは住宅ローンを完済できないことが多く、自己破産を余儀なくされるケースが少なくありません。

住宅ローン破綻予備軍とは

現在はなんとか住宅ローンを返済できているものの、家計に余裕がないという状態だと、住宅ローン破綻予備軍となってしまいます。金利の上昇で毎月の返済額が増えたり、収入が少し下がったりしたときに、返済を続けられなくなる可能性が高いからです。

そのほか、現段階では問題ないように見えても、これから子どもが進学するなど大きな出費が起こると家計が厳しくなるかもしれない人もいるでしょう。こういったケースも、住宅ローン破綻予備軍といえます。

住宅ローン破綻を回避する6つのポイント

では、住宅ローン破綻を避けるためにはどうしたらよいでしょうか? ここでは、住宅ローンの契約前と返済中に注意したい6つのポイントを紹介します。

無理な住宅ローンを組まない

最も大切なのは、無理な借り入れをしないということです。住宅ローンを組んだ結果、返済負担率(返済比率)を25%以内に抑えられるかどうかを確認しましょう。

返済負担率とは、年収に対する年間返済額の割合(年間返済額÷年収×100)です。各家庭の支出額にもよりますが、返済負担率を25%以下にできれば返済していくことができるといわれています。この返済額には住宅ローン以外の借り入れも含まれるので注意してください。

返済負担率の基準は金融機関によって異なりますが、審査項目の一つであり、基準を超えると住宅ローンを組むこと自体が難しくなります。ちなみに、全期間固定金利型の住宅ローン【フラット35】の基準は以下のとおりです。

・年収400万円未満の場合:30%

・年収400万円以上の場合:35%

出典:住宅金融支援機構

ボーナス払いに頼らない

ボーナス月に返済額を増額する「ボーナス併用払い」にすれば毎月の返済額を少なく抑えられますが、あまり頼りすぎないようにしましょう。ボーナスは勤め先の業績に左右されます。減額されたりや支給されなかったりする場合、返済が滞り、住宅ローン破綻につながりかねません。

また、ボーナス払いを利用すると最終的な総返済額は多くなります。どのくらい差が出るのかをシミュレーションしてみましょう。

参考:ARUHI住宅ローンシミュレーション

上記の条件では総返済額に4万円弱の差が出ます。ボーナス払いの割合が高くなるほど、ボーナス月の返済額と総返済額の負担が大きくなることに注意してください。

支出を見直す

購入後は固定資産税や都市計画税の納税義務が生じます。マンションの場合は、管理費や修繕積立金を毎月支払わなくてはなりません。住宅ローンの返済に加えてこれらを支払っていけるよう、ムダな支出がないか家計を見直しておく必要があるでしょう。

家計簿をつけ余計な出費がないか確認するとともに、保険やスマートフォンなど毎月支払う費用を減らせないか検討してみてください。

世帯収入を増やす

家計を切り詰めるのが難しいようなら、反対に収入を増やす方法を考えてみましょう。具体的には、今よりも給料のよい転職先を探す、パートやアルバイトの場合は勤務時間を増やすなどがあげられます。副業を始めるのもよいでしょう。ただし、会社によっては副業を禁止しているところもあるため、事前に就業規則を確認するようにしてください。

借り換えを検討する

より金利の低い住宅ローンへの借り換えるのも手段の一つです。金利が低くなれば毎月の負担は軽減され、総返済額も少なくなる可能性があります。ただし、借り換えには手数料がかかるため、トータルで負担が少なくなるかを検討することが大切です。借り換え時にかかる手数料には次のようなものがあり、目安は合計で30万~100万円ほどになります。

・全額繰上返済手数料(借り換え前の金融機関)

・住宅ローン事務手数料

・保証料

・登記費用(抵当権抹消、抵当権設定、司法書士報酬)

・印紙税

など

自宅を任意売却する

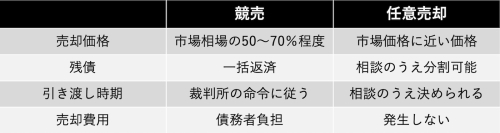

返済を続けるのが難しくなった場合は、競売にかけられる前に任意売却の手続きを始めましょう。任意売却とは、住宅ローンの滞納が続いた状況下で金融機関の合意を得て行う売却方法です。自宅を手放すことには違いないのですが、以下にまとめたとおり、競売に比べてはるかにメリットが多いため、早めに決断することをおすすめします。

注意点は、競売の開札前に売却しなくてはならないことと、金融機関との交渉が必要なことです。スムーズに進めるために、任意売却の実績が豊富な不動産会社に相談するようにしてください。

あなたは住宅ローン破綻予備軍? よくある特徴

住宅ローン破綻に陥る人には一定の特徴がみられます。実際に住宅ローンを組む前に、自分が住宅ローン破綻予備軍かどうかをチェックしておきましょう。

貯蓄がない

現段階貯蓄がほとんど残らない人は、住宅ローン破綻予備軍といえます。毎月の返済は続けられるとしても、貯蓄がない状態では行き詰ってしまうリスクがあるでしょう。

約30年という長い間には予期せぬ事態が起こりえます。たとえば、ケガや病気で一時的にでも働けなくなったり、景気が悪化して収入が減ったり、仕事を失ってしまったりなどの可能性はゼロではありません。ムダな支出を減らし、できれば収入を増やして、少しでも貯蓄を増やすようにしましょう。

住宅ローン完済予定年齢が65歳以上

完済予定年齢が65歳以上の場合、老後の住宅ローン破綻が心配です。一般的に会社員や公務員は定年後に収入が大きく下がります。年金だけで住宅ローンの返済を続けるのは難しく、支払いが滞ってしまうケースは少なくありません。安定した収入があるうちに少額ずつでも繰り上げ返済をして、できれば定年前に完済することをおすすめします。