2023年10月1日、いよいよインボイス制度が開始しました。「インボイス発行事業者になるかどうかまだ検討中」という個人事業主やフリーランスの方も多いようですが、登録にあたって注意すべき点などを紹介します。

1.免税業者はまだ「検討中」の人が多い!

2023年10月から開始されたインボイス制度。適格請求書発行事業者として登録済の個人事業者は、2023年8月末時点で26.6%(約142.5万事業者)です。ただ、登録しているのは課税事業者が多く、免税事業者はまだ1割程度しか登録していないようです。これまで免税事業者であった個人事業主やフリーランスなどの、特に影響を大きく受ける人の多くは登録を迷っていると考えられます。

免税事業者の個人事業主、フリーランスの人が適格請求書発行事業者になれば、インボイスを発行できるので、現在の取引先とはそのままの関係を維持できます。その反面、消費税の納税事務負担、消費税分の利益の減少といったデメリットが生じます。一方で、このまま免税事業者として継続すれば、消費税の納税・申告義務はありませんが、取引先から実質、消費税分の引き下げを求められたり、新たな取引先として選んでもらえない可能性があったりなどのデメリットがあります。

特にこれまで、「価格+消費税」ではなく、消費税込みで価格をつけている場合には、取引先に消費税分の値上げの交渉をするのはなかなか難しいかもしれません。しかし、インボイス発行事業者となることをきっかけに取引先に消費税相当分の値上げを要求するか、消費税相当分は益税で特需だった(2023年2月10日 衆議院内閣委員会で「消費税は預かり金ではないため、益税は存在しない」と政府は認めましたが……)と割り切って消費税相当分の収益減を受け入れるか、免税事業者のまま継続するか、まだ登録していない個人事業主、フリーランスの人は自分にとってのメリット・デメリットを見極め、取引先の対応も踏まえたうえで判断したいところです。

2.インボイス発行事業者の情報の確認はどこでできる?

ちなみに、インボイス発行事業者の情報は、「国税庁インボイス制度適格請求書事業者公表サイト」で確認できます。法人の場合には「国税庁法人番号公表サイト」を使えば登録番号がわからなくても法人名や所在地などからも検索が可能です。個人事業主の場合には、Tから始まる登録番号のうちTを除く13桁の数字で検索可能です。取引先から受領したインボイスに記載された登録番号が有効か、取引先がインボイス発行事業者かどうかを確認したい場合には利用してみてください。

3.インボイス制度開始で何が変わる?

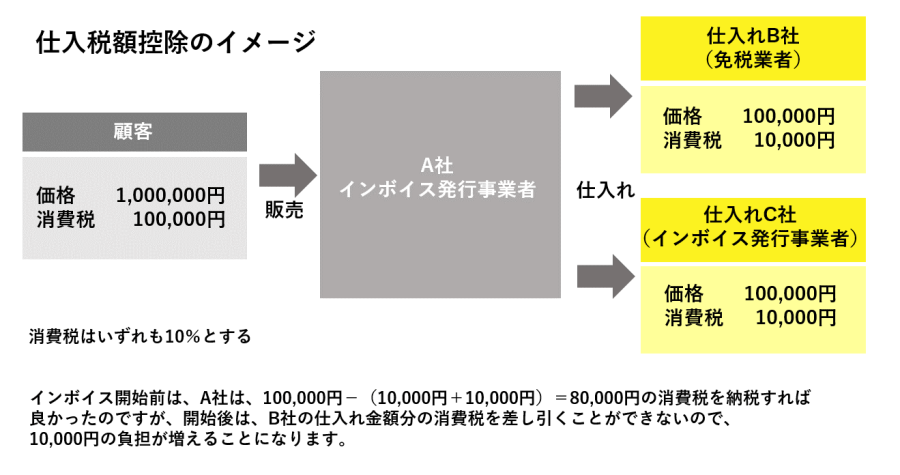

インボイス制度は、正式には「適格請求書等保存方式」と言い、複数税率に対応した消費税の仕入税額控除の金額を正しく計算するための制度です。適格請求書発行事業者になると2023年10月1日以降の課税取引については、たとえ課税売上高が1,000万円以下であっても消費税の申告・納税をしなければなりません。

インボイス開始での主な変更点は、

① 原則、インボイス(適格請求書)の交付・保存等がないと仕入税額控除が認められない

② インボイスを発行できるのは、インボイス発行事業者のみ

③ 免税事業者からの仕入れは、原則として仕入税額控除ができなくなる

④ 「登録番号」「適用税率」「消費税額等」などの要件を満たした適格請求書が必要となる

⑤ インボイス発行事業者も受領者も適格請求書やその控えを保存しなければならない

といった点です。

なお、免税事業者等との取引の影響を考慮して、インボイス発行事業者以外からの仕入れであっても、インボイス開始から3年間は8割、その後の3年間は5割の仕入税額控除ができる経過措置が設けられています。

4.インボイス発行時の注意点は?

インボイス開始での大きなポイントは、インボイス開始後はこれまでの形式の請求書等では、仕入税額控除を受けられなくなるため、要件を満たした適格請求書を発行する必要がある点です。

なお、請求書と名前がついていなくても、納品書、領収書、レシート等、たとえ手書きであっても、すべて必要事項が記載されていればインボイスに当たるので要注意です。また、必ずしも1枚の書類ですべての要件を満たしている必要はなく、請求書と納品書など複数組み合わせて要件を満たしていても構いません。ただし、その場合には、納品書番号をつけるなど、複数の書類全体の関連性がわかるようにしておきましょう。

インボイスに記載すべき主な事項は以下の通りです。

① インボイス発行事業者の氏名または名称および登録番号

例)●●会社 登録番号 〇〇××

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨も記載)

例)じゃがいも 軽減税率対象

④ 消費税の適用税率と税率ごとの取引金額の合計額および消費税額

例)消費税率8%対象 50,000円 消費税 4,000円

消費税率10%対象 40,000円 消費税 4,000円

⑤ 書類の交付を受ける事業者の氏名または名称(取引先の事業者の氏名など)

インボイスに対応した請求書等に改訂する必要がある点、インボイスを保存、取引記帳など制度開始で事務作業の負担が増えることは間違いなく、慣れるまでは大変だと思われます。

必要事項の記載がされたインボイスは発行事業者も受領者も原則、保存が必要ですが、基準期間における課税売上高が1億円以下等の事業者については、1万円未満の課税仕入れについて、インボイスの保存がなくても帳簿のみで仕入税額控除ができる猶予期間があります。(2023年10月1日~2029年9月30日までの6年間)

5.消費税の端数処理にも注意が必要

インボイスでは、消費税額の端数処理は個々の商品ごと、サービスごとに端数処理を行うことはできません。「8%対象分」と「10%対象分」について、適格請求書ごとに各1回と決められているので要注意です。また、複数書類の場合でも、納品書を適格請求書とするか請求書を適格請求書とするかで消費税額が変わるケースがあるため、端数処理は1回のみです。

したがって、複数書類の場合にはどの書類を適格請求書とするか、取引先ごとに整理しておくと良いでしょう。

6.適格請求書発行事業者をやめたい場合は?

「とりあえずインボイス発行事業者の登録してみたものの、あまり自分にとってはメリットを見いだせず、やっぱりやめたい」というケースもあるでしょう。適格事業者に登録した後、登録の取り消しをしたい場合には、2023年10月1日以降は納税地を所轄する税務署長に「適格請求書発行事業者の登録の取消しを求める旨の届出書」を提出することで取り消しが可能です。

ただし、「取消しの適用を受けたい年の初日の15日前」が提出期限なので、例えば、いったん登録したものの、2024年1月1日からやっぱり取消したいというのであれば、「2023年12月17日」までに届出書を提出しなければなりません。もし、それを過ぎると「翌々年度、2025年1月1日」からの取り消しとなってしまうわけです。

なお、「2023年12月17日」までに届出書を提出しても、「2023年10月1日から2023年12月31日までは課税業者」となるので、その間のインボイス発行と消費税の納税は必要となる点には要注意です。

いったんインボイス発行事業者の登録を取り消しても、再度、登録をし直すことももちろん可能です。ただし、その場合には2年間は課税業者から抜けられない、という点にも注意しましょう。

まだ始まったばかりのインボイス制度。税務署では予約をすれば個別相談も受けられますので、まだ迷っている、手続き面がわからないといった場合には利用してみても良いかもしれませんね。