わたしたちを取り巻くお金事情は、どんどん変わっています。いつの間にか高くなっている電気代、なぜか支払いが増えている税金……知っておかないと危ないこと。逆に、来年からスタートする新しい投資制度、ちゃんと活用すればお得なポイ活……知っていれば得すること。実は、知っているor知らないでは、お財布事情は大きく変わってくるんです。夏にお金を使い過ぎたという人も多いはず。これを機にお金のこと、ちゃんと勉強してみませんか?

20代、30代は、仕事にプライベートにやりたいことがたくさんあって、毎日が急ピッチに過ぎていく年代だと思います。そんな人たちに「遺産相続について考えてみませんか?」と言っても、「はあ?」となるのがオチのような気もします。「そんなのまだまだ先」「うちは資産家じゃないから関係ない」と思っている人もいると思います。

でも実は、普通のサラリーマン家庭でも、東京など大都市近郊にご実家がある方は、不動産を含むと相続税対策が必要になる可能性は高く、意外と他人事ではないのです。

また、遺産相続について考えることは相続税対策だけではありません。人生100年時代、親の遺産を相続する時、自分の年齢が70歳や80歳だったら、もらった財産をあまり活用できないと思いませんか? それよりも、生きているうちに贈与の形で、人生でお金がかかる時期に受け取った方がうれしいのではないでしょうか。この場合、相続税に悩む資産家だけの話ではなくなります。

「うちの親はまだまだ元気だから」という20代・30代の方にこそ、今回の遺産相続の話を聞いてほしいと思っています。

相続税と贈与税どっちが重い?

いきなりですが、ここでクイズです。「相続税と贈与税どっちが重いと思いますか?」

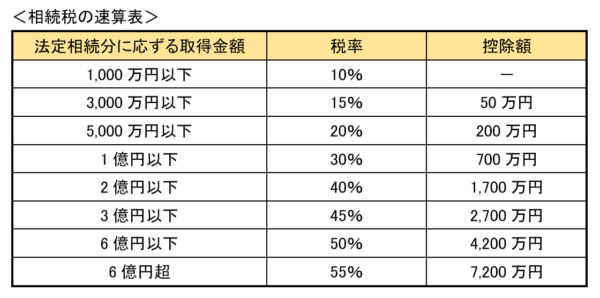

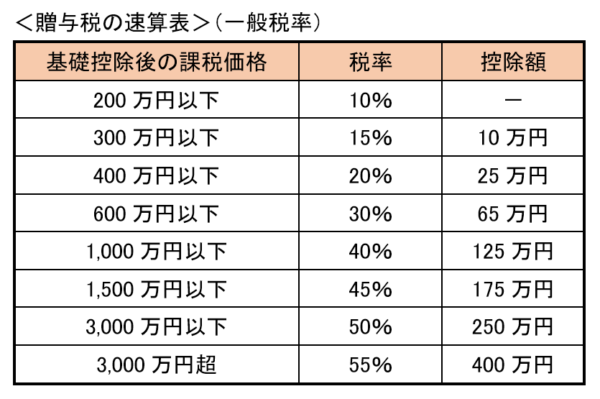

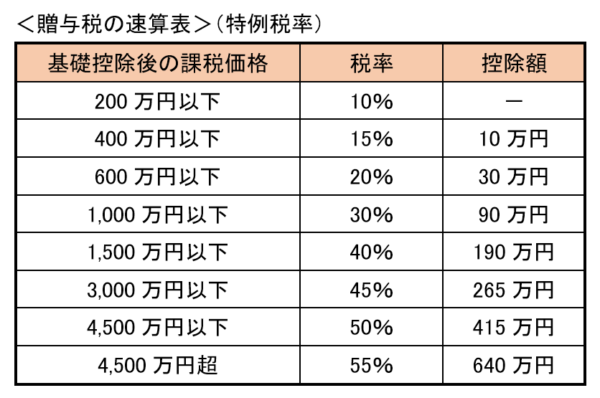

実は相続税も贈与税も、最高税率はどちらも55%と同じなんです。ただ相続税は6億円を超えた場合に55%の税率がかかるのに対し、贈与税は3,000万円や4,500万円を超えると最高税率55%が適用されるという違いがあります。

出所:国税庁「No.4155 相続税の税率」「No.4408 贈与税の計算と税率(暦年課税)」をもとに筆者作成

※特例税率は、直系尊属(父母や祖父母など)から贈与により取得した財産に係る贈与税の計算に使用します。それ以外は一般税率で計算します。

そのため、単純に考えると贈与税の方が重いように思われます。しかし、相続税は亡くなった後、1回きり、すべての財産にかかるため、金額が大きくなります。一方、贈与は何回でもできます。贈与した金額だけにかかるので、手渡した財産が少なければ税金も少なく済みます。このように単純に比較できないというのが答えです。

ただし、相続税と贈与税の仕組みを知って上手に組み合わせると、どちらも軽くすることができます。これが遺産相続のワザです。

相続税がかかりそうだったら、数回に分けて生前に贈与をして、相続財産を減らしておく。これが相続対策として有効ということはなんとなく分かると思います。しかしこれには、タイミングの問題があります。

相続開始の直前(亡くなる3年以内)に財産を贈与すると、それは贈与ではなく相続税の課税対象になるのです。これを「生前贈与加算」といいます。2024年1月1日から、この生前贈与加算の3年が7年に延長されます。「親がもっと高齢になってから考えよう」では遅い理由がこれなのです。相続対策は早くから始めることでできることがたくさんあります。先述したように、贈与は何回でもできるからです。親が元気なうちに相続について考えておきましょう。

生前贈与と相続の違いとは?

そもそも生前贈与と相続って何が違うの? という話ですが、財産を渡すタイミングが異なります。生きているうちに誰かに財産を渡すのが生前贈与であり、亡くなった後に財産を引き継ぐのが相続です。生前贈与は贈る相手や回数に制限はありませんが、相続は1回、親族である法定相続人が財産を譲り受けます。

主に相続税対策として生前贈与は使われますが、まずは相続税対策が必要であるかを考えましょう。

相続税には基礎控除があり、相続財産の額が「3000万円+600万円×法定相続人の数」までであれば、相続税はかかりません。法定相続人が2人であれば4200万円、法定相続人が4人であれば、5400万円まで相続税はかかりません。

※法定相続人とは、基本的には被相続人(亡くなった方)の配偶者と子どもになります。

そのため、相続財産が基礎控除以内であることがわかっていれば、相続対策として生前贈与をする必要はありません。ご両親がどのくらい財産を持っているのか、なかなか知る機会は少ないと思いますが、将来のために、ざっくりと聞いておくといいと思います。

具体的な相続財産の範囲とは?

では、そもそもどんな財産に相続税がかかるのでしょうか? かかるもの、かからないものを見てみましょう。

1、相続税のかかる財産

預貯金、貸付金、有価証券、不動産、貴金属、著作権など、金銭に見積もることのできる経済的価値があるすべてのものです。この他に、被相続人が保険料を負担していた生命保険の死亡保険金や死亡したことが原因で支払われる死亡退職金などは「みなし相続財産」として相続税の対象となります。ただし、一定の金額(下記参照)までは相続税がかかりません。

2、相続税のかからない財産

次の財産は相続税がかかりません。

・墓地、墓石、仏壇、仏具、神棚など

・弔慰金、花輪代など

・生命保険金、退職手当金のうち一定金額

(一定金額=500万円×法定相続人の数)

・事故などの損害賠償金

・国や地方公共団体などへ寄附した財産

もし、基礎控除以上の財産があることがわかったら、生前贈与を検討してみましょう。