マイホームを購入するなら、あらかじめ予算を決めたうえで検討するようにしましょう。この記事では、手取りが月30万円ほどで、近いうちに住宅を購入予定という人に向けて、以下のような疑問にお答えします。

・手取り30万円で買える家はいくらくらい?

・手取り30万円でギリギリ手が届くのはいくらまで?

・手取り30万円の人が余裕を持って買える家の予算は?

シミュレーションをもとに、住宅ローンを組む際の注意点とあわせて解説します。

手取り30万円とは?

そもそも手取り月収30万円とはどのような状況なのでしょうか。

厚生労働省が行った「令和4年賃金構造基本統計調査」によると、一般労働者の平均賃金は31万1,800円(男性:34万2,000円、女性:25万8,900円)となっています。ここでいう「賃金」とは、超過労働給与(残業手当や休日出勤手当など)を除いた額面の金額です。

手取り月収は、一般的に額面の7~8割程度になるといわれています。上記の調査から、「手取り30万円」は日本人男性の平均月収よりも少し多い程度といえます。

「手取り30万円」は、額面の月収でいうと40万円ほどです。ボーナスが年間で2ヶ月分あるとすると、額面の年収は560万円程度になる計算です。

手取り月収30万円の場合、目安となる毎月の支出額と支出割合は以下のとおりです。

続いて、上記の内容を前提とした、住宅ローンのシミュレーションを見ていきましょう。

手取り30万円の人が組める住宅ローンの金額はいくら?

手取り月収が30万円の場合、いくらくらいの住宅ローンが組めるのでしょうか。

最高で借りられる上限額と、無理なく返済できる適正額についてそれぞれ解説します。

手取り月収30万円の人が頭金なしで組める住宅ローンの上限額は?

手取り月収30万円(額面年収560万円)の人が頭金を入れずに住宅ローンを組む場合、上限額の目安は4,900万円程度です。

このシミュレーションのポイントになるのが「返済負担率」です。返済負担率とは、すべての借り入れの年間合計返済額が年収に対してどれくらいの割合を占めているかを表す指標です。

【フラット35】では、年収400万円以上の場合は「返済負担率35%以下」であることが一つの基準になると明示されています。

【フラット35】の金利を年2.01%(固定金利)と仮定した場合、35年返済で4,900万円を借りると、毎月の返済額は約16万3,000円になります。年間返済額は16万3,000円×12ヶ月=約196万円となり、手取り月収30万円(額面年収560万円)の人の場合、返済負担率は35%と上限ギリギリの水準になります。

マイカーローンなどほかの借り入れがあったり、今後金利が上昇したりすると返済負担率が上がることになるため、借りられる金額はより少なくなるでしょう。

手取り月収30万円の人が余裕をもって返済できる住宅ローンの金額は?

住宅ローンでは、「借りられる金額」と「無理なく返済できる金額」は異なります。上述のように上限ギリギリで借りてしまうと、返済が大変になりやすいので注意しましょう。

余裕を持って返済していくには「返済負担率20%以下、高くても25%まで」を目指したいところです。

さらに返済の負担を抑えたいなら、頭金を入れるのも一つの方法です。【フラット35】の場合、全額をローンで借りる場合の金利は年2.01%ですが、物件価格の1割以上を頭金として入れると年1.87%に下がります(※2024年1月実行金利)。

たとえば、手取り月収30万円(額面年収560万円)の人が【フラット35】で頭金1割を入れ、返済負担率20%に抑える場合、住宅ローンの借入額の目安は2,800万円程度です。毎月の返済額は約9万1,000円になります。

手取り30万円の人が住宅ローンを組む際に注意しておきたいポイントは?

手取り30万円の人が住宅ローンを組むうえで気をつけたいポイントは次の2点です。

・返済負担率が20~25%になるように調整する

・住宅ローンの返済以外の支出を考慮した返済計画を立てる

詳しく見ていきましょう。

返済負担率が20~25%になるように調整する

幸せに暮らすために家を買ったのに、住宅ローンで家計が圧迫されて苦しい状態が続くようでは元も子もありません。

返済不能になるリスクを低く抑えるためにも、返済負担率は前述の通り20%程度、高くても25%程度までになるように調整するのがおすすめです。

比率を低く抑えるほど家計に余裕が出やすく、無理なく返済しやすい状態になります。調整方法としては、購入する家の価格(予算)を見直す、頭金を入れる、金利の低い住宅ローンを選ぶ、住宅ローン以外の借入を完済するなどがあります。

住宅ローンの返済以外の支出を考慮した返済計画を立てる

家を買うときは、住宅ローンの返済以外の支出もあらかじめ考慮しておきましょう。

物件価格以外にも、購入時の諸費用や毎年納める税金、将来のリフォーム・修繕費用などが発生します。住居関連だけでなく、子どもの教育費や老後資金などでも多額のお金が必要になるでしょう。これらを考慮せずにローンを組んでしまうと、あとから「お金が足りない」「こんなはずでは」と困る事態になりかねません。

家を買う決断をする前に、まずは長期的な視点で今後発生する支出について確認し、確保しておくべき金額に見通しをつけましょう。一見遠回りで面倒に感じるかもしれませんが、せっかく購入した家やそこで暮らす家族の生活を長く守っていくために必要なことです。

手取り30万円の人が少し無理をして借り入れをしたらどうなる?

最後に、手取り30万円の人が少し無理をして借り入れをしたらどうなるのか、シミュレーションをもとに解説します。

手取り月収30万円の人が4,000万円の家を頭金なしで買ったらどうなる?

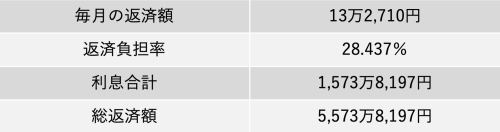

手取り30万円(額面年収560万円)の人が【フラット35】を利用して、頭金なしで4,000万円の家を買った場合をシミュレーションしてみましょう。

【試算条件】

・借入金利:年2.01%

・35年返済

・ボーナス払いなし

・元利均等返済

・団信あり(新機構団信)

返済負担率は28%以上となり、推奨される目安より高めです。仮に「住居費=住宅ローンの返済額のみ(修繕のための積立や税金等を考慮しない)」としても、手取り月収に占める住居費の割合は約44%にもなり、理想の家計から考えても大きな差がある状態です。

日頃のやりくりはなんとかなっても、世帯年収が下がるなど想定外のことが起きたとき、一気に家計が回らなくなってしまう可能性もあるので注意が必要です。

手取り30万円で毎月10万円の住宅ローンを返済するのは無謀?

手取り30万円の人が、毎月10万円返済するローンを組むことは無理ではありません。ですが、負担は大きく、将来的に返済が大変になる可能性もあります。特に子どもにお金がかかる時期などに家計が苦しくなり、住宅ローン破綻のリスクが高まります。

賃貸の場合は、手取りの3分の1程度を家賃の目安として、借りる家を探す人も多いでしょう。しかし、家賃と同じ感覚で住宅ローンの返済を考えるのは危険です。

前述のとおり、家を買った場合は住宅ローンの返済以外にもさまざまな費用が発生します。賃貸なら設備などが壊れても大家さんが直してくれますが、購入している場合はもちろん自費で修理しなければなりません。火災保険料や固定資産税の支払いなどもあるので、毎月の返済額以外の住居費も含めて計算しましょう。

まとめ

手取り30万円(額面だと月収40万円、年収560万円程度)の人は、4,500万~5,000万円くらいの住宅ローンを組める可能性があります。しかし、借りられるからといって、問題なく返せるとは限りません。

上限ギリギリまで借りた場合のリスクを考慮して、借入額は2,500万~3,000万円程度までに抑えておくのが無難です。将来の支出も見越して、余裕をもって返済できる計画を立てたうえで住宅ローンを利用するようにしましょう。