家族で安心して暮らせるマイホームの購入は、多くの人にとって夢であり憧れといえます。しかし、マイホームは大きな買い物です。実際に購入を検討するとなると、自分の年収でどのくらいの戸建てやマンションを購入できるのか気になるのではないでしょうか。本記事では、年収別にどのくらいの価格のマイホームを購入できるかについて解説します。

マイホーム購入に住宅ローンを利用する人の割合

マイホーム購入の際に、住宅ローンの利用を検討する人は多いのではないでしょうか。頭金と合わせてどのくらい借り入れできるのかによって予算が決まり、それに応じて購入できる家の場所や広さなども決まります。

三井住友トラスト・資産のミライ研究所の調査によると、住宅購入者の約8割が住宅ローンを利用しているそうです。同調査による、持家を購入した人に対して住宅ローンを利用したかどうかを年代別にまとめた結果は以下のとおりです。

出典:三井住友信託銀行 三井住友トラスト・資産のミライ研究所「住まいと資産形成に関する意識と実態調査~住宅購入と住宅ローン~」

上の表で年代別の住宅ローン利用率を見ると30代が最も多く、「利用している」「利用していた」の合計は約9割にも及んでいます。40代からは「利用していた」が増えてきて、60代になると住宅ローンを「利用している」割合より、「利用していた」割合が多くなります。

住宅ローン利用者で多いのは年収400万円超800万円以下

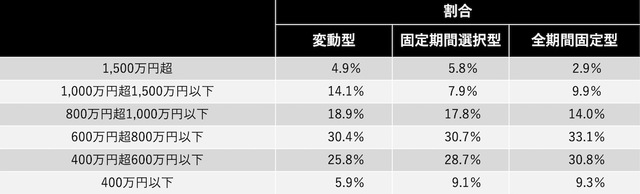

続いて、住宅ローンを利用する人はどのくらいの年収の人なのかについて見ていきます。独立行政法人 住宅金融支援機構 国際・調査部の「住宅ローン利用者の実態調査(2021年)」によると、住宅ローン利用者の世帯年収別割合は下表の通りです。

出典:独立行政法人 住宅金融支援機構 国際・調査部「住宅ローン利用者の実態調査」

変動、固定期間選択、全期間固定の金利タイプによって利用率はやや異なっています。しかし、いずれの金利タイプも、「400万円超600万円以下」と、「600万円超800万円以下」の年収範囲にある世帯が全体の約5~6割を占めていることがわかります。

平均して年収の5.5~7.4倍のマイホームを購入している

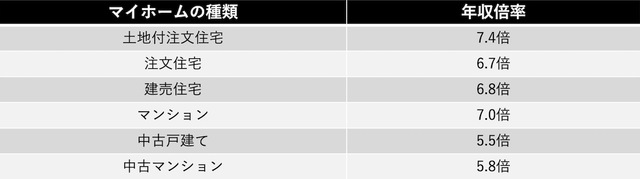

住宅の買いやすさや、住宅ローン融資の判断基準として用いられる指標に、「年収倍率」があります。「年収倍率」とは、住宅購入価格を年収で割った値です。

年収倍率が高くなるにつれ年収に対する住宅ローンの額が上がるため、返済の負担は大きくなります。下表は、マイホームの種類と年収倍率の数値を全国平均で示したものです。

参考:住宅支援機構「2020年度フラット35利用者調査」

この表から、年収倍率はマイホームの種類によって差があるものの、年収の約5.5~7.4倍の物件が購入されていることがわかります。ただし、年収倍率は金利や経済状況などにも左右されるため、いつでもこのような結果になるとは限りません。

マイホーム購入のための頭金は減少傾向にある

住宅ローンを組む際に、頭金を準備しようと考えている人は多いでしょう。

これまで、住宅ローンの頭金は購入金額の2~3割が目安とされてきました。また、頭金は多ければ多いほど借り入れ額が少なく済み、利息も抑えられて返済が楽になるという考え方が一般的でした。

しかし、かつてない低金利が続き、住宅ローンの残高に応じて税金の控除を受けられる住宅ローン減税もあることから、頭金は多いほうがよいという考え方は見直されてきています。

実際に、三井住友トラスト・資産のミライ研究所による「住まいと資産形成に関する意識と実態調査」によると、2021年では全年代で3割弱が頭金0円で住宅ローンを組んでいるという結果が出ました。20~30歳代にいたっては、約6~7割が頭金0円もしくは頭金1割程度しか用意していません。

平均給与がなかなか上がらないなか、頭金を貯めようとすると、目標額を達成するまでに時間がかかってしまいます。マイホームが必要であると考えることが多い、子どもが小さいうちに住宅を手に入れられなくなってしまいます。

こうしたことから、頭金を減らして住宅ローンを多く借りる人が増えています。また、先述した年収倍率が上昇傾向にあるのは、住宅ローンの金利が低いので高額のローンを組むことができ、マンションの購入予算が上がっているという背景があると考えられます。

年収別マイホーム購入可能額

ここからは、年収別のマイホーム購入可能額について解説します。ただし、購入可能額はあくまで目安であり、家族構成や、親や親族からの支援の有無などによっても異なります。

マイホーム購入のために住宅ローンを組む際は、「返済負担率(返済比率)」も考慮しておきましょう。「返済負担率」とは、年収に占める住宅ローンの年間返済額の割合のことです。

金融機関の審査では返済負担率が3~4割が上限とされています。ただし、ある程度生活にゆとりを持ちたい場合や、万一の際の出費などを考慮すると、実際には3割弱程度にしておいたほうがよいでしょう。

年収400万円以下

年収が400万円以下の場合、生活費を支払うと住宅にかけられる資金はあまり多くありません。年収300万円であれば、30年ローンで2870万円(返済負担率35%)程度を借りられる可能性がありますが、無理をして借りると生活がギリギリになり余裕がなくなってしまいます。

年収300万円の場合の理想的な年間返済額は60万円(返済負担率20%)です。さらに余裕を持って30年ローンで1500万円ほどの借り入れ金にしておくとよいでしょう。

年収400万円超600万円以下

年収が400万円超600万円以下の世帯が30年ローンを組む場合は、返済負担率の上限から約3,500~5,000万円の借り入れが可能です。ただし、上限いっぱいで借りるのはやはり控えたほうがよいでしょう。家族構成にもよりますが、年間の返済額は80~120万円とし、借り入れは2,400~3,600万円程度にしていたほうが、急な出費に備えられます。

年収が600万円に近づけば、借り入れ金額を上げることもできますが、その場合も上限は4,000万円くらいにしておくほうがよいでしょう。

年収600万円超800万円以下

年収が600万円であれば3,500万円前後、700万円なら4,000万円くらいの借り入れが現実的です。場合によっては7,000万円近く借りることもできますが、万一の場合や将来のことを考えるのであれば、返済に余裕を持てるよう3,000~4,500万円程度にしておくことがおすすめです。

年収800万円超1,000万円以下

年収が800万円を超えると、借り入れ可能額も7,000~8,000万円と多額になり、物件の選択肢も広がります。ただし、子どもがいる場合は教育費がかかりますし、老後資金の貯蓄を考えるのであれば、無理をせず4,000~5,000万円ほどにしておいたほうがよいでしょう。

年収1,000万円超

年収1,000万円を超える世帯であれば年収倍率が8倍でも金融機関の審査に通る可能性があります。

ただし、年収が高い世帯ほど生活費や子どもの教育費にお金がかかる傾向にあります。また、会社員の場合は年収1,000万であっても手取りにすると800万円弱です。これをボーナスを考慮せずに月収換算すると約66万円となるため、やはり返済負担率は20%、金額にして月額13万円程度に抑えておくことが無難でしょう。