リースバックとは自宅を売却した後も、家賃を払って住み続ける方法です。まとまった売却資金を得ながら、環境を変えずに自宅に住み続けられるのが大きな特徴です。しかし、家賃を払い続けることに不安はないのでしょうか。ここでは、リースバックの仕組みや利用場面、メリット・デメリットに加え、トラブルにあわないための注意点についてお伝えします。

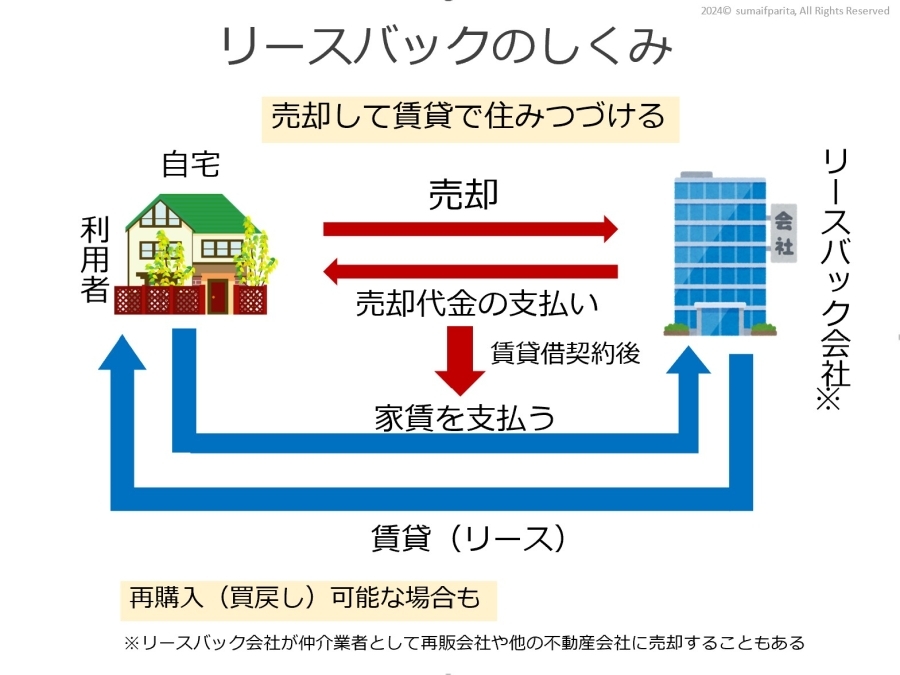

リースバックのしくみ

リースバックは自宅を売却して資金を手にするのと同時に、「建物賃貸借契約」を結び、リースバック会社に家賃を払いながら元の自宅に住み続けるしくみです。リースバック会社が直接物件を買い取る「事業者買取型」と、買取再販事業者や他の不動産会社に売却し、リースバック会社は仲介業者となる「事業者仲介型」があります。また、賃貸借契約については、「普通借家契約」ではなく契約が2年、または3年間と限られた「定期借家契約」の場合もあります。

リースバックを利用するのはどんな人?

では、具体的にはどのような人が、どのような理由でリースバックを利用しているのでしょう。

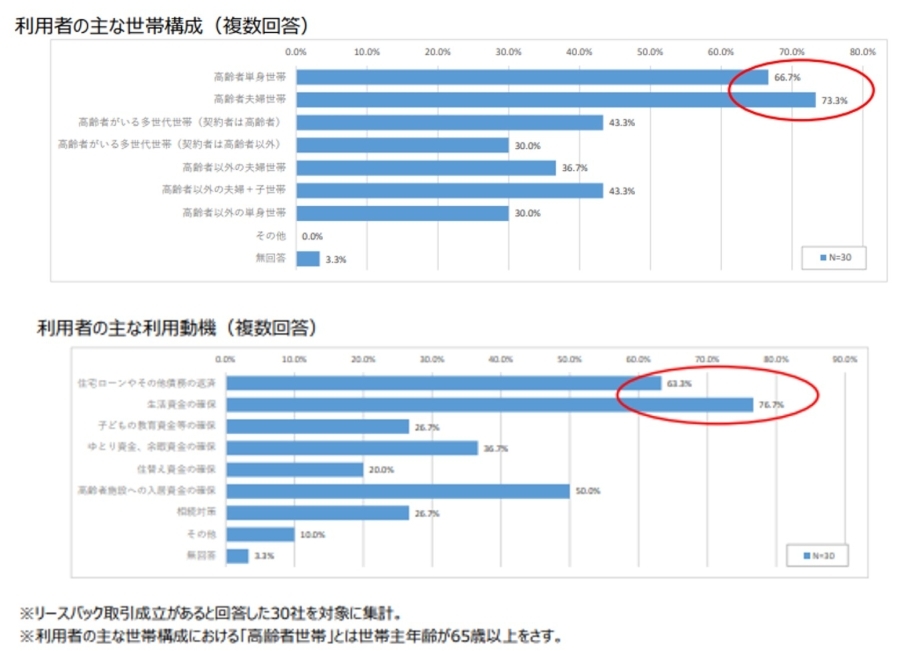

下のグラフは2020年に株式会社価値総合研究所が国土交通省の委託を受けてリースバックについてアンケート調査を行った結果です。

リースバックの利用概況

出典:日本政策投資銀行グループ株式会社価値総合研究所 「リースバックの現状について」

アンケート結果によれば、65歳以上の高齢者や高齢夫婦が、住宅ローンなどの返済や生活資金として利用している様子がうかがえます。また、ゆとり資金や余暇資金の確保のために利用している人もいます。もし、自宅を引き継ぐ相続人がいなければ、売却資金を生きている間に自分のために使うことに利用できます。

また、若い世代では子供の教育費や、住み替えをする際の資金確保など、一時的な資金として利用している人もいます。

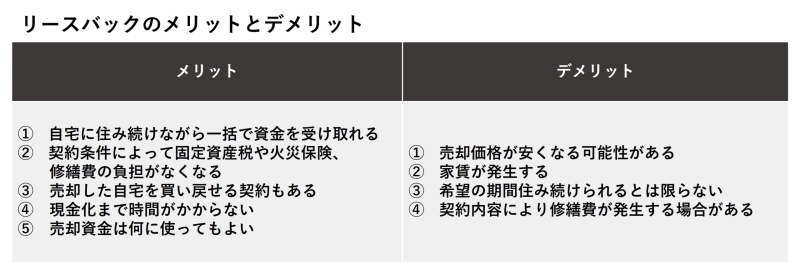

リースバックのメリットとデメリット

ここからはリースバックのメリットとデメリットについて整理しておきましょう。

最も大きなメリットは、住み続けながらまとまった資金が得られることです。契約内容にもよりますが、売却後は固定資産税や修繕費、火災保険といった維持費がかからないこと、契約によっては買戻しができることなどが挙げられます。また、買取事業者が決まっているため、買主を探す必要はなく、契約から現金化まで時間がかからないこともメリットです。

ただし、注意点もあります。デメリットについては、少し詳しく見てみましょう。

① 売却価格が安くなる可能性がある

買取価格は地域や物件の状態により大きく異なりますが、一般的には市場価格の60%~70%程度になることが多いようです。

これは、買取事業者が購入後賃貸物件として利回りを考えて購入するためです。買取価格が低いとマイナスのイメージがありますが、その分家賃が安くなったり買戻しする際の価格が安くなることもあるため、一概に損をするわけではありません。

② 家賃が発生する

家賃の設定は会社により異なりますが、周辺相場や利回りなどを参考に、会社独自の計算方法で決定する場合が多いようです。

たとえば、買取価格が2,000万円の場合、利回りを8%と想定すれば、毎月の家賃は(2,000万円×8%÷12ヵ月)で約13.3万円です。もし、1,500万円でしか売れなかった場合の家賃は10万円です。しかし、利回りが同じなら売却資金が2,000万円でも1,500万円でも住み続けられる期間は、どちらも同じ12年半となります。

③ 希望の期間住み続けられるとは限らない

契約期間が2年、3年といった定期借家契約の場合、再契約ができなければ住み続けることはできません。また、契約更新ごとに家賃設定が変わる可能性もあります。長期間住み続けることが希望なら、普通借家契約のリースバック会社を選びましょう。

④ 契約内容により修繕費がかかる場合がある

通常の賃貸借契約では、修繕費は家主が払います。しかし、住み続けたまま売却をするリースバックでは、売却前の住居の点検は難しく、契約書に「修繕費を借主負担とする」という特約を付ける場合も多いのです。修繕費の負担はどちらがするのかを確認しておきましょう。

リースバック契約時に考えておきたいこと

以上、デメリットについて少し詳しく見てきました。最後に、どうしても手元資金が必要で、リースバックを検討するときのチェックポイントをまとめておきます。

① 複数の不動産会社や金融機関に相談し、一般の売却や融資と比較検討する

複数のリースバック会社の条件を比較することも大切ですが、自宅に住み続けながら住まいをお金に替える方法は、リースバック以外にもあります。

たとえば、自宅を担保にお金を借りて、生きている間は利息のみを支払い、相続発生時に自宅を売却して精算する「リバースモーゲージ」という方法もあります。リバースモーゲージを利用して年利3%で2,000万円を借りた場合、毎月の利息は5万円です。利息の合計額が2,000万円になるまでには30年以上あります。

また、リースバックで2,000万円の売却価格が市場価格の6割から7割とすれば、通常の売り方であれば3,000万円前後で売却できる可能性もあります。売却して住替える方法も考えてみましょう。

このように複数の方法で金額を試算し、自分にとって後悔のない方法を選ぶことが大切です。

② 売却資金で何年家賃を払えるか計算する

売却資金を年間の家賃で割って、何年住めるか確認しておきましょう。筆者のお客さまでは、計算の結果10年間しか住めない人もいました。また、定期借家契約ではそもそも契約更新ができず住み続けられない可能性もあります。

③ 契約書の内容をよく確認する

契約してしまってから「こんなはずではなかった!」では、「後悔先に立たず」です。以下契約内容のチェックポイントをあげておきます。

□「普通借家契約」か「定期借家契約」か

「定期借家契約」なら何年更新か。家賃の設定は変わるのか。再契約はできるのか。

□物件の買取はリースバック会社か他の不動産業者か

管理会社とオーナーが異なる場合は、知らないうちに転売されないかなど、注意が必要。買主を確認しておく。

□売却価格が相場に比べて著しく低くないか

一般の不動産会社に査定額を出してもらい比較しておく。

□「買戻し」はできるのか。できる場合はどのような条件か

買戻しを希望する場合、必ず「いつまでに」「いくらで」買い戻せるのかを契約書の文言で確認。

□修繕費の負担はどちらが負うか

建物本体の修繕だけでなく、エアコンや給湯器、ガスコンロ等設備の修繕や交換、退去時の「原状回復」の負担についても契約書で確認。

④ 相続人がいる場合はよく話し合ってから決める

配偶者や子供など相続人がいる場合、必ず話し合って同意を取ってから売却しましょう。相続時のもめ事にならない対策が必要です。

まとめ

以上、リースバックのメリット、デメリット、契約時の注意点について考えてみました。

リースバックは「自宅に住み続けたい」という希望と「まとまったお金がすぐに必要」という希望を満たしてくれる魅力的な商品です。しかし、今は何とかなっても、5年後、10年後の生活はどうなるのでしょうか。その時家賃が払えなくなっていても、もう売却する家はありません。

安易に契約する前に、売却して住替える方法やリバースモーゲージ、自宅を賃貸に出す方法など、複数の選択肢からお金を得る方法を考えてみましょう。そのうえで、人生100年時代、大切な住まいから得たお金を何にいくらずつ使うのか、しっかりと生活設計を立てたいものです。