こんにちは、ヨムーノ編集部です。

こんにちは、ヨムーノ編集部です。

そろそろ確定申告の時期が近づいてきました。令和元年(2019年)に、副業で一定額以上の所得があった人や、医療費が家族あわせて10万円以上かかっている人、ふるさと納税を利用した人は、確定申告が必要になってきます。

そうはいっても、「そもそも確定申告ってどうするの?」「いつから、いつまでにやればいいの?」「確定申告をするには、どんな書類が必要なの?」と、様々な疑問が浮かぶ人もいるのでは?

そこで今回、確定申告初心者の人や、期限間近に慌てて申告をしがちな人に向けて、「令和2年度の確定申告」のスケジュールと失敗しない段取りを徹底解説します!

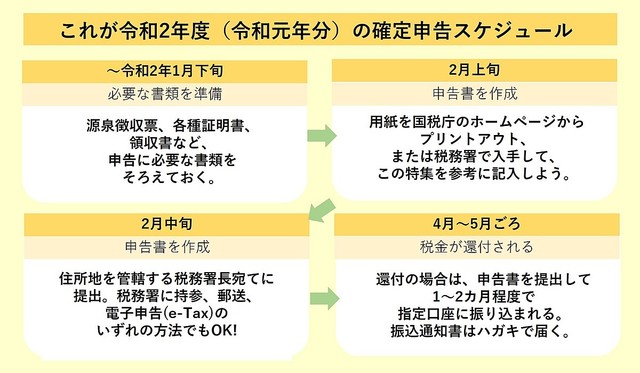

確定申告をする上で、まず把握しておかなければいけないのは「スケジュール」。期限や必要な書類をしっかりと認識して、早めに準備をしましょう。

監修・執筆者紹介

【経済ジャーナリスト】酒井富士子[サカイフジコ]

確定申告の期間は?スケジュールと段取りを解説

確定申告期間は、例年2月16日~3月15日です。令和2年は土日と重なってしまうため、令和元年(2019年)分の所得の確定申告期間は、令和2年2月17日(月)~3月16日(月)となります。ここに間に合うように、1月下旬までには必要な書類をそろえておきましょう。2月上旬には申告書の作成を開始するとスムーズです。

税務署に開業届を提出した人や、数年以内に確定申告を行った事業主には、12月~1月に確定申告書類が郵送されます。そうでない場合は、税務署などの役所に取りに行くか、国税庁のホームページからプリントアウトするなどして手に入れましょう。税務署に郵送してもらうこともできます。確定申告期間に入ったら、住所地を管轄する税務署に作成した書類を提出します。申告の方法は3つあり、税務署への持参もしくは郵送、電子申告(e-Tax)のいずれでも可能です。

確定申告にはどんな書類が必要なの?

確定申告には、様々な書類が必要となります。個人事業主であったり、会社員であったり、ケースによって必要書類は異なってきます。まず必ず必要なのが確定申告の申請書です。申請書を用意したうえで、それぞれ個人の状況にあわせて添付書類が必要になってきます。各ケースで必要な提出書類を見ていきましょう。

確定申告の申告書はAとBの2種類

まず、確定申告の基本となる申告書には、AとBの2種類があります。

・申告書A会社員などの給与所得者や年金所得者が使用するもの

・申告書B個人事業主や分離課税対象所得がある人などが使用するもの

会社員などの給与所得者が確定申告をする際に、必要になるのが申告書Aです。これらに加えて、医療費控除ならば明細書、ふるさと納税をしたのなら寄附金受領証明書など、それぞれのケースに応じた書類の添付が必要になってきます。

以前は源泉徴収票の提出が必要でしたが、2019年4月から提出が不要となりました(ただし、記入時には必ず源泉徴収票の数値を写して記入しなければならないので、用意する必要はあります)。

個人事業主は青色か白色かで必要書類が変わる

個人事業主などの場合は青色申告、白色申告によって必要書類が変わってきます。どちらも共通して申告書Bを使用しますが、これに加えて所得を明らかにする書類として、青色申告なら青色申告決算書、白色申告なら収支内訳書が必要になります。各種控除を受ける場合は、控除の関係書類を添付しなければなりません。

申告書や各種控除に必要な証明書、青色申告決算書などは、税務署や国税庁のホームページ、確定申告の会場などで入手できます。自分に何の書類が必要なのかを、しっかりと確認して、入手しましょう。

その他の添付資料として、税務署に行く場合や郵送で確定申告をする場合には、本人確認書類の提示もしくは写しの添付が必要になります。マイナンバーカードを準備するのが簡単ですが、持っていない場合には番号確認書類(通知カード等)および身元確認書類(運転免許証等)が必要です。

様々な書類が必要なことを紹介してきましたが、e-Taxでの電子申告だと提出を省略できるものもあります。生命保険料控除の証明書やマイナンバーに関する本人確認書類などは、記載内容などを送信することで、提示または提出を省略することができます。

確定申告の期日に間に合わなかった場合は?

最初にスケジュールを確認しましたが、申告しないまま期間を過ぎてしまった場合はどうなってしまうのかを見ていきたいと思います。期限である3月15日(今年は3月16日)を過ぎても、いつでも申告は受け付けてもらえますが、「期限後申告」として取り扱われます。期限後申告となった場合、税金を支払わなければいけない人は、ペナルティとして無申告加算税や延滞税が課されてしまう可能性があります。

無申告加算税は、期限内に申告しなかった罰則として、本来納めるべき税額に上乗せされる税金です。ただし、一定の条件が満たされていれば、無申告加算税はかかりません。延滞税は、納税が遅れたことに対して課される税で、遅れた日数分だけ加算されます。

また、期限後申告をすると青色申告特別控除の額も減額されます。さらに、遅れが何度もあったり、二年連続で続いてしまったりすると、青色申告の承認が取り消されてしまう可能性があります。このように、期限を遅れて申告すると非常に大きなデメリットが発生します。しっかりと準備をして、期限内に申告をするようにしましょう。

もし、期限を過ぎてしまった場合でも、できるだけ早く申告することが大事です。申告が遅くなればなるほど、延滞税は上乗せされる日数も増え、金利も2か月を過ぎると上昇します。また、無申告加算税も自主的に申請した場合としなかった場合とではかなり大きな差額が生まれてしまいます。早く申告するほどペナルティは軽くなるので、申告していないことに気付いたらなるべく早く申告をするようにしましょう。

確定申告は、段取りを組めば楽になる

確定申告をきちんとすることで還付金が戻ってきて得をすることもあれば、逆に不注意で忘れてしまい、大きな損をしてしまうこともあります。