こんにちは。ヨムーノ編集部です。

こんにちは。ヨムーノ編集部です。

「この先、家も買いたいけれど、子どもの教育費もかかるし、老後資金も心配……」と、将来のお金に対して、漠然とした不安を抱えている人は、思いのほか多いものです。中には「うちは年収が低いから、ぜんぜん貯まらない!」と嘆いたり「貯金ゼロ」という人も…。

でも「年収が高ければ、お金の不安がない訳ではありません」と話すのは、これまで「3万世帯を超える家計」を診断してきた、実力派ファイナンシャルプランナーの藤川太さん。「年収300万円台など、年収が平均よりも低い場合でも、“一生お金に困らない人”は確実にいます。そしてお金に困らない人には3つの共通点があるのです」。

「人生100年時代」といわれ“長いスパンでのマネープラン”を考えなければならない時代。教育費や住宅ローン、老後資金などなんとなくお金の不安がある人は、藤川さんに聞く、年収300万円台でも「一生お金に困らない人の共通点」をチェックしてください。

教えてくれた人

藤川 太さん(ファイナンシャルプランナー)

【年収300万円台でもお金に困らない人1】「稼ぎ力」がある

「一生お金に困らない人」を言い換えるなら、つまり「お金の不安がない人」。その共通点のひとつは、「稼ぎ力」があることです。

「稼ぎ力」といっても、多額の収入があることだけが、稼ぎ力ではありません。会社員でも会社に固執することなく、たとえば「今の会社が業績不振で倒産しても、他でやっていける」という“自信”も稼ぎ力のひとつ。そしてそれは、根拠のない自信ではなく、他社でも通用する知識、スキル、能力をもっていることが重要です。また、ひとつの仕事にこだわらず、いつでも稼げる仕事に就けるといった“柔軟性”も、稼ぎ力と言い替えられます。

【年収300万円台でもお金に困らない人2】暮らしを「小さく」できる

2つめの共通点は、たとえば給料やボーナスが下がるなど、収入が減った場合、それに合わせて「暮らしを小さくする=支出を抑える」ことができること。

収入が少ないときは、「車はコンパクトカー、外食はファミリー向けチェーン店、オシャレはファストファッションやプチプラコスメ」だったのが、収入が増えるに従ってこだわりが強くなります。「車はハイブリッドカー、オシャレはブランドファッションやデパートコスメ、食材はお取り寄せ」など、知らず知らずのうちに、「暮らしが大きくなる=支出が増える」ものです。

暮らしを大きくするのは簡単ですが、一度大きくなった暮らしを小さくするのは、だれにとっても難しいもの。プライドや世間体にこだわらず、収入に合わせて生活レベルや生活スタイルを柔軟に変えることができる人は、どんなことがあってもお金に困ることがありません。

【年収300万円台でもお金に困らない人3】「目先のお金」にとらわれない

3つめの共通点は、長期スパンで家計が見通せること。「今月は赤字だ」とか「いくら貯金できた」など月々の家計のことだけではなく、5年後、10年後、20年後にいくら必要になるか、家計を俯瞰できる人は、一生お金に困りません。

その理由は、「近い将来に必要な大きなお金」に備えることができるから。たとえば「子どもの小学校入学前にマイホームを購入したい」、「10年後には子どもが中学生になるから、教育費の負担が増えそうだ」など、先々の支出を予測することで、今から月々この金額を貯めようと、事前に計画できるのです。

一方、目先のお金のことしか考えていない人は、「月々のやりくりではまかなえばOK」と思っているので、想定外の大きなお金が必要になったとき、慌てて貯金を取り崩し、結果、貯まらないことが多いのです。

年収300万円台でも貯まる最強の方法「ライフプラン表」を書く

年収が1000万円以上あれば、お金の不安が消えるかというと、そうではありません。どんなに年収が高くても、「今の貯蓄額でこの先やっていけるだろうか」と不安を抱えている人が多い、というのが、3万世帯超の相談を受けてきたリアルな実感です。

反対に、年収300万円台でも、将来のお金についてむやみに不安を感じない人もいます。その違いが、「長期的マネープラン」を立てているかどうか。残念ながら、お金の不安は完全に解消することはありませんが、お金の不安を小さくする決め手は、ずばり「ライフプラン表を書いてみる」ことです。

一生お金に困らない「ライフプラン表」とは?

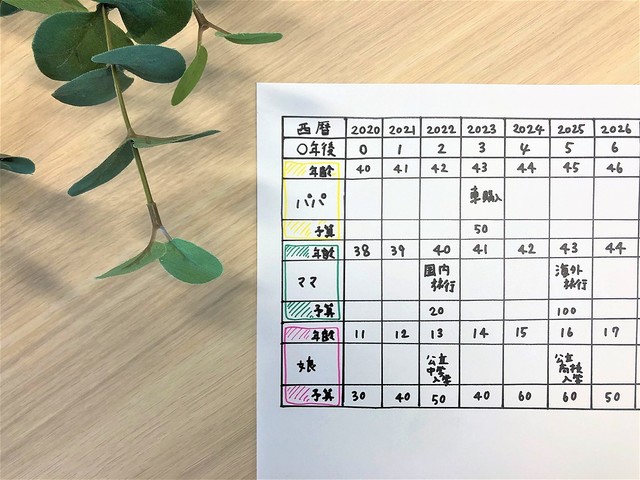

「ライフプラン表」とは、家の購入や子どもの進学、家族旅行などの、人生で大きなお金がかかりそうな「ライフイベント」と、それに必要なお金を時系列でまとめた表のこと。

「いつ」「何のために」「いくら」、お金が必要になるかを書き込み、それにどう備えるかを考えることで、この先のマネープランを立てることができます。

さっそく、ライフプラン表を作るときのポイントについて説明しましょう。

「ライフプラン表」書き方①「縦に家族の名前、横に時間を書き込む」

縦の欄に「家族の名前」、横の欄に「時間(西暦や家族の年齢)」を書いた表を作り、「基本の表」を作ります。

「ライフプラン表」書き方②「ライフイベントを書き出す」

「基本の表」ができたら、次はおおまかに、「将来かかるお金(ライフイベント)」をだいたいの予測でいいので書き込みます。必ず記入をしておくといいのが、①家の購入、②子どもの進学、③車や家電の買い替え、④家族旅行などです。

子どもにかかるお金は、子どもの進学など、時期が予測しやすいものから書き込むのがオススメです。一度に完成させる必要はありません。その時点でわかることを記入して、少しずつ埋めていけばOK。なんとなく「いつ、何のために、いくら」お金がかかるのか把握できます。