こんにちは、ヨムーノ編集部です。

お金の情報サイト「まねーぶ」から、税理士 鈴木美帆氏監修のもと、2019年度の年末調整における「節税対策チェックリスト<5項目>」が公開されました。

年末になると勤務先に年末調整を提出しますが、「忙しい」「面倒くさい」「何を書けばいいかわからない」という理由から、書類をなんとなく書いていませんか?しかし、記入漏れがあると払い過ぎた税金を取り戻すことができません。

書類提出まで、忙しくて時間のない人や、面倒くさがりやの人でも、簡単なチェックだけで節税したり、還付金を増やすことができるリストについて紹介します。

消費税率の増加と2020年からスタートするサラリーマン増税の不安

2019年10月から消費税率が10%に引き上げられ、少しずつ家計の負担が増えていることを感じている人もいるのではないでしょうか。

これに加え、2020年から給与所得控除額が減少し、年収850万円を超える人は所得税・住民税の増税対象となります。頑張って働いて給与を上げているのに負担が増えるという改正で、納得できないのが正直なところだと思います。

さまざまな税改正で負担が増すなか、家計の負担減として重要なのは年末調整での節税対策です。節税は、方法を知っていれば誰でも簡単にできる節約術といえます。

税理士 鈴木美帆氏コメント

会社員が手軽にできる節税のひとつが年末調整です。年末調整は会社が代わりにしてくれる簡易的な確定申告のようなものです。

まずはちゃんと仕組みを知って、払い過ぎた税金を取り戻しましょう。

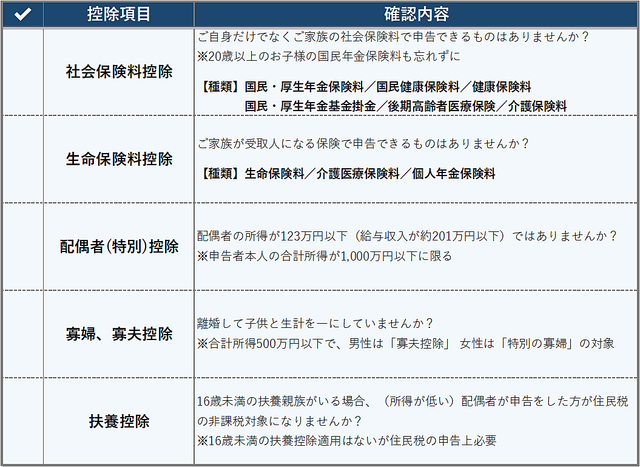

節税対策チェックリスト【5項目】

忙しいサラリーマンに向けた年末調整用の控除項目を、5つに厳選した簡易チェックリストです。

年末調整書類の提出前に以下の項目を確認し、しっかり節税対策をしましょう。

税理士 鈴木美帆氏コメント

これらの控除項目は、年末調整で会社から配布される「給与所得者の扶養控除等(異動)申告書」、「給与所得者の配偶者控除等申告書」、「給与所得者の保険料控除等申告書」の用紙を書くことで、適用できます。

記入漏れがあると還付金が受け取れなかったり、年末調整での節税が出来なくなったりしますので、チェックリストを使い記入漏れが無いかしっかりと確認しましょう。

5項目のチェックで、節税・還付金を増やそう

チェック1:社会保険料控除は家族の分も忘れずに申告

社会保険料控除は、生計を一にする配偶者や親族の分も申告することができます。

妻はもちろん、生計を一にしていれば、子や親の社会保険料も可能です。特に20歳を迎えた子どもの国民年金保険料は、忘れやすいので注意してください。

家族の保険料を申告すべき理由は、所得控除は所得の高い人が申告した方が、節税額が多いからです。そのため、家族の分で申告できる所得控除があれば「一家の大黒柱」が申告することで、世帯の節税効果は高まります。

ただし、支払った人が申告することが控除を適用する前提ですので、家族の給与や年金から天引きされているものを申告することはできません。

申告は、「給与所得者の保険料控除等申告書」で行います。

チェック2:生命保険料控除は「受取人」で判断を

生命保険料控除は、家族が契約する保険でも、その保険金や年金の「受取人」が申告者本人や配偶者などであれば申告できます。(所得税法第76条第5項~第9項)

例えば、妻の医療保険について夫が保険料を支払っていれば、夫の控除にできます。生命保険料控除の申告は、「給与所得者の保険料控除等申告書」で行います。

チェック3:配偶者(特別)控除の所得要件が変更

平成30年分から、配偶者(特別)控除の配偶者の所得要件が緩和され、対象が広くなっています。配偶者の収入に変化(収入減・退職など)があった場合は、申告漏れのないように注意が必要です。

ただし、配偶者の所得要件は緩和されましたが、控除を受ける本人の所得に制限が設けられています。

申告は、「給与所得者の配偶者控除等申告書」で行います。